Сознание простого обывателя повсеместно и обыденно бомбардируется идеями о бездефицитном или даже перманентно профицитном бюджете. Например, развитая страна Германия дошла до того, что в конституционном порядке ввела запрет на дефицит федерального бюджета с 2020 года. Теперь, видимо, еще и Конгресс США стремится записаться в кружок бюджетоделания, отказавшись повысить лимит госдолга. Ни те, ни другие совершенно не понимают, что в современных условиях сиюминутный результат бюджета куда больше зависит от поведения частного сектора, чем от желаний политиков (подробнее тут). Эту простую экономическую науку правительство Греции сейчас постигает в реальном времени.

Современные условия, конечно, можно пытаться изменить, и, очевидно, все силы современных политиков направлены именно на это. И к 2020-му году они вполне могут и преуспеть. Вот и рейтинговое агентство Moody’s выступило с заявлением, что может понизить суверенный рейтинг США, если проблемы лимита госдолга не будут решены. Кстати, за пару дней до этого Moody’s решило в очередной раз попугать Японию. Но СМ не будет в очередной раз поднимать из архивов историю суверенных рейтингов Японии под авторством агентства Moody’s (последний раз было здесь).

Когда-то Милтон Фридман заметил, что для того, чтобы народ перестал мучиться вопросами о платежном балансе, правительству необходимо перестать его публиковать. Но при этом Милтон Фридман, как истинный монетарист, наполовину слукавил. Ведь для того, чтобы народ перестал мучиться вопросами и о дефиците бюджета, правительству также необходимо перестать публиковать и эту статистику. И тогда на первый план выйдут вопросы, которые имеют настоящее значение для экономики и народа.

А агентству Moody’s необходимо подтянуть юридическую основу собственного мнения, т.к. пункт 4-ый 14-ой поправки к Конституции США лишает кого бы то ни было, включая Конгресс США и его лимит госдолга, возможности оспаривать правомочность долговых и контрактных обязательства правительства США. И в 1935 году в судебном деле “Перри против США” Верховный суд США вполне прозрачно расставил все точки на “и”.

Если же отвлечься от всех этих побочных явлений в виде лимитов, рейтингов и т.п., то что на самом верхнем экономическом уровне представляет собой дефицит или профицит государственного бюджета?

В корпоративном мире баланс финансовых операций компании описывается отчетом о прибылях и убытках:

Отчет о прибылях и убытках — одна из основных форм бухгалтерской отчетности …, которая характеризует финансовые результаты деятельности организации за отчетный период и содержит данные о доходах, расходах и финансовых результатах в сумме нарастающим итогом с начала года до отчетной даты.

Если в отчетном периоде расходы компании превышают ее доходы, то компания несет финансовые убытки, и наоборот. А поскольку получение финансовой прибыли является смыслом существования капитализма, то прибыль – это хорошо, а убытки – плохо.

К сожалению, оборотная сторона этой медали всегда остается за кадром. Бухгалтерская прибыль компании – это бухгалтерский убыток всего остального мира. И если компания Apple в последнем отчетом периоде получила прибыль в размере 14 млрд долларов, то весь остальной мир понес убытки в размере 14 млрд долларов. В пересчете на один iPhone это составляет … Неважно.

В полном соответствии с формами бухгалтерской отчетности государственный бюджет является отчетом о финансовых прибылях и убытках правительства. И соответственно прибыль (профицит) государственного бюджета означает финансовый убыток частного сектора.

Но в получении ли финансовой прибыли с частного сектора состоит смысл существования правительства?

В определенных случаях правительство вполне вправе получать прибыль с частного сектора. Например, в случае продажи алкоголя или сигарет. Но почему государство должно зарабатывать прибыль на частной экономике в целом? Особенно, если это государство является эмитентом собственной валюты, в которой оно проводит все свои расходы и получает все свои доходы.

Какие именно экономические цели преследует получение государством прибыли, если любое государство – это “ты да я, да мы с тобой” в пределах суверенных границ?

Куда деется “извлеченная” государством прибыль? Ведь акционеры любого государства – это вновь “ты да я, да мы с тобой”.

Эти вопросы не означают, что государство никогда не должно извлекать прибыль. Вполне могут существовать экономические условия, когда получение правительством прибыли является разумным макроэкономическим действием. Но слепое стремление к бездефицитным или даже профицитным бюджетам является таким же слепым уничтожением частной экономики. Да, именно так!

Профициты бюджета часто ведут к уничтожению частной экономики, которая вынуждена бороться в своем выживании за постоянно сокращающийся кусок доступного ей финансового пирога. И наоборот, бюджетные дефициты обычно ведут к расцвету частного бизнеса, которому становится легче жить. Реальность, как обычно, является более сложной, но в качестве базового принципа на первом уровне макроэкономической сложности этот тезис вполне подходит.

Один из аргументов, которые экономический мейнстрим приводит в качестве защиты своей бюджетной мании, состоит в теории судного капитала, которая утверждает словами Мэнкью, что (эти вопросы СМ подробно разбирало год назад):

вследствие роста дефицита государственного бюджета уровень национальных сбережений снижается, это приводит к увеличению равновесной ставки процента и уменьшению объемов частных инвестиций

И хотя аргумент процентных ставок не решает вопрос прибыли, оставим в стороне объем частных инвестиций и присмотримся к процентным ставкам. На следующем графике желтая кривая показывает доходность десятилетних облигаций правительства США, а зеленая – отношение госдолга США к ВВП:

Кстати, аргумент неминуемого и взрывообразного роста процентных ставок всегда был особенно популярен в кругах предрекателей экономических катаклизмов, которые все никак не могут произойти. Например, Япония ждет уже два десятилетия. И, как было отмечено выше, агентство Moody’s до сих пор не может пережить этот факт.

Другим популярным, но эмпирически еще менее доказуемым (и таким же глупым) аргументом в защиту профицитов бюджета является то, что в экономической науке проходит под названием “принцип эквивалентности Рикардо”. Этот принцип утверждает, что дефициты бюджета сегодня эквивалентны росту налогов завтра. Именно этот аргумент используется как республиканцами, так и демократами в США в качестве главной причины борьбы с “бюджетным кризисом”, т.е. необходимости сокращения расходов и дефицита бюджета. И вновь обратимся к истории.

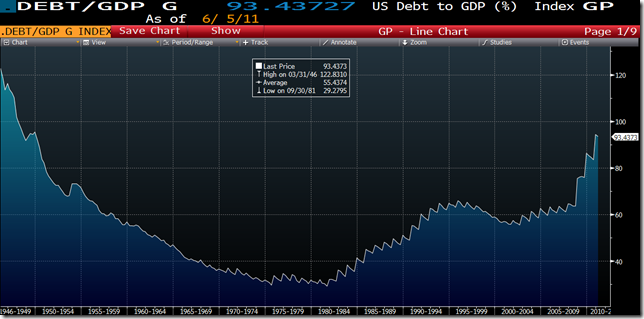

В конце Второй мировой войны отношение госдолга США к ВВП было намного выше, чем сегодня:

Точно также и налоги тогда были намного выше. Например, максимальная ставка подоходного налога в США в 1945 году составляла 94%. Против максимальной ставки в 35% сегодня. Но в в те времена налоги использовались по своему прямому назначению, а именно в качестве механизма перераспределения прибыли в экономике. То, что сегодня полностью отсутствует.

Вывод

Убыток бюджета – это прибыль частного сектора. Отнимите у частного сектора его прибыль, и он вполне может начать задыхаться.

Правительствам надо перестать публиковать бюджетную статистику. И тогда настоящие и действительно важные экономические проблемы выйдут на первое место. Например, такие проблемы, как проблема безработицы.

У меня три возражения.

ОтветитьУдалить1. Убыток правительства США - это не только прибыль частного сектора США. Это во многом прибыль иностранного сектора. И это плохо, поскольку правительство США существует с единственной целью - обслуживать интересы налогоплательщиков США, и другой цели у него быть не может.

2. На бухгалтерском балансе "здесь и сейчас" история не заканчивается. Постоянный дефицит приводит к растущему долгу, экспоненциально-растущим процентным платежам по нему. Для своего частного сектора это плохо по ряду причин:

а) во-первых, частный сектор получает поток незаработанной ростом производительности труда прибыли - фактически, садится на шею налогоплательщикам будущего, которые наследуют долги предков

б) во-вторых, часть этого потока уходит за границу (см. пункт 1)

3. При "отнимании прибыли" у частного сектора он может задыхаться, а может и оптимизироваться, "сбрасывать жир": отомрут наименее эффективные предприятия, будут уволены и вынуждены повышать квалификацию "мёртвые души". Так происходит во время обычных рецессий, которые считаются неотъемлемой и необходимой частью экономических циклов.

necroman, да, дефицит бюджета часто стимулирует также и импорт. Но как именно прибыль иностранного частного сектора ущемляет интересы населения США? По-моему эта прибыль категорически улучшает уровень жизни этого населения, поскольку ему не приходится работать, чтобы пользоваться всеми теми благами, которые иностранный сектор в поте труда своего создает. С этой точки зрения правительство США активно обслуживает интересы собственного населения.

ОтветитьУдалитьЭкспоненциально растущие платежи по долгу можно отменить одной поправкой в законодательство. А именно освободить правительство от необходимости выпускать облигации. Я полностью согласен, что процентные платежи являются незаработанной дотацией. Но эта дотация не связана с будущими поколениями налогоплательщиков. Будущие поколения будут самостоятельно решать, кого дотировать, а кого не дотировать. Решать они будут независимо от решений, принятых их предками. И они вполне могут отказаться дотировать владельцев облигаций. Отмена этих дотаций, скорее всего, приведет к определенной перебалансировке уровня цен в экономике, а также относительных цен на товары и услуги. Введение или отмена любой дотации вызывает подобную адаптацию в экономике. Например, дотации на покупку жилья.

Я не имею ничего против оптимизации частного сектора. Меня лишь возмущают механизмы оптимизации, а также определение "жира" и методы борьбы с ним. Например, я в первую очередь избавился бы от жира в виде очень жирного финансового сектора, само существование которого на 90% является налогом на реальную экономику. Во время рецессий, а также внешних (импортных) шоков в первую очердь страдают не самые жирные слои населения, а самые незащищенные. И в существующих условиях лучше уж хоть какой-то дефицит бюджета, чем никакого. Но это не означает, что я одобряю проводимую фискальную политику в США, еврозоне или Великобритании.

1. Сбережения иностранного сектора раньше или позже будут "обналичены". Вы так говорите, как будто иностранец, продавая товар за доллар, этот товар дарит, а не осуществляет обмен ценностями, которые участники рынка считают равноценными. Если предположить, что нынешнее поколение от импорта выигрывает, то нужно также предположить, что это выигрыш за счёт займа у поколений следующих, которые по этим счетам будут расплачиваться.

ОтветитьУдалитьПотомки, которые "будут решать, кого дотировать" будут связаны, помимо обычной человеческой этики, стремлением сохранить уровень доверия к юридическим и физическим лицам из США, который сейчас высок и позволяет занимать деньги внутри страны и за рубежом под низкие процентные ставки, стремлением сохранить макроэкономическую стабильность.

В общем, импорт - это игра с нулевой суммой, если бы не было процентных платежей. Которые есть.

2. "Можно отменить одной поправкой в законодательстве" - это чисто фантастический сценарий создания денежной системы, которая не существует в природе и не востребована обществом (почему - см пункт 4 в самом конце). Бюджетные решения принимаются в тех правилах игры, который действуют сейчас. Эти правила означают, что происходит дотирование инвесторов в "безрисковые активы" за счёт налогоплательщиков, обеспечивающих эту "безрисковость" участиями в демократических процедурах, службой в Армии, и так далее. Дотирование, в том числе, иностранного сектора (обратно в пункт 1).

3. Финансовый сектор генерирует заметную долю ВВП США и налоговых поступлений в бюджет. Помимо поддержки экономических отношений, помимо зарабатывания денег за рубежом, сектор выполняет функцию экономического арбитра - оптимизируя движение капитала в США и в остальных местах планеты, перераспределяя инвестиции из менее перспективных областей в более перспективные. За исключением недавнего кризиса и мер по спасению крупнейших банковских институтов, для экономики США финансовый сектор всегда был прибыльным сегментом, "дойной коровой", а никак не "налогом".

ОтветитьУдалить4. Речь в США, если я правильно понимаю, идёт о снижении дефицита до уровня, хотя бы равного темпу роста ВВП, а не его полной ликвидации. Ограничивать государство "потолком долга", задавать неприятные вопросы, вынуждая его пересматривать эффективность и целесообразность своих программ, часто очень правильно. Как и заставлять его платить проценты по долгу, заставляя его думать о рентабельности инвестиций в будущее экономики. Это, разумеется, консервативно-идеологическое построение, основанное на уверенности в том, что чиновник, в отличие от бизнесмена - вор и лузер, поскольку архи-монополист.

Мой опыт общения с бизнесами и бюрократиями в США такую точку зрения подтверждает, кстати.

necroman комментирует...

ОтветитьУдалить"Сбережения иностранного сектора раньше или позже будут "обналичены"."

Возможно вы хотели сказать "обналичены и потрачены"?

В этой связи хочу спросить, как вы думаете, когда тот же Китай, например, прекратит накапливать свои долларовые резервы и начнет их тратить ?

necroman, по тексту я заметил, что правило «прибыль-убытки» является верным лишь на самом верхнем уровне экономического анализа. Это правило верно на микроуровне для Apple, для любого домохозяйства, а также на любом макроуровне, в том числе в виде деления экономики на государство-частный сектор. Оно не зависит от политических убеждений или экономических теорий. Но на уровне макроэкономики все обычно оказывается намного сложнее и запутанней.

ОтветитьУдалитьНапример, надо понимать, что как только вы начинает устанавливать некие целевые ориентиры для бюджета, вы отрицаете возможность для частной экономики делать то, что она хочет в пределах установленных существующими законами рамок. Ведь не только фактический дефицит бюджета определяется поведением частного сектора, но и внешнеторговый баланс (т.е. прибыль внешнего сектора) определяется поведением внутренней частной экономики. Для случая США, зафиксировав дефицит бюджета на уровне номинального роста ВВП, вы фактически лишаете внутренний частный сектор возможности получать прибыль, потому что дефицит бюджета тогда примерно соответствует импорту товаров. На следующем уровне сложности вам придется ответить на вопрос о том, каким именно образом распределяется нулевой объем прибыли в рамках внутреннего частного сектора. Например, до кризиса прибыль/убытки в основном распределялись от домохозяйств (в основном бедных) в пользу финансового сектора. Затем, как гражданин, имеющий право голоса, вам придется ответить на политический вопрос о том, согласны ли вы с этой экономической позицией правительства. И так далее.

Форсировано ограничивая дефицит бюджета, вы лишаете внутренний частный сектор свободы принятия решений. С моей точки зрения вы, как правительство, можете управлять мотивацией этих решений (например, вводить акцизы на алкоголь или бензин). Но прямое вмешательство слишком сильно отдает командной экономикой. Хотя почему-то мне кажется, что такая интерпретация не будет удобна ни для республиканцев в США, ни для консерваторов в Великобритании и т.д. :)

Что касается внешнего сектора и его сбережений, то частично вы правы. Внешнеторговые отношения по сути своей являются бартером, несмотря на существование денежной экономики. В денежной экономике эти отношения лишь приобретают более сложную форму. Но я с трудом могу представить, как Китай может потратить свои 2-3 трлн резервов. И еще с большим трудом я могу представить себе, как весь мир в целом может потратить 2-3 трлн китайских резервов. Это не означает, что они не могут попытаться, но в таком случае США вполне может объявить дефолт по иностранным облигациям, как это сделала, например, Япония, которая после Второй мировой войны объявили дефолт своим военным противникам.

Если же китайские потомки откажутся «финансировать» уровень жизни американских потомков, то торговые отношения двух стран вернутся туда, где они и должны находиться в нормальном мире, а именно к уровню бартера. Уровень жизни американцев, конечно, упадет, но как правильно замечает Via4eslav, когда это произойдет и произойдет ли вообще – никто не знает.

Я принципиально не согласен с вашим мнением относительно роли финансового сектора, который своим существованием во многом зависит от дотаций государства. В первую очередь это касается пенсионных и инвестиционных фондов, затем банков, и, возможно, в последнюю очередь страховых компаний. Вклад финансового сектора в экономику нельзя оценивать по объему прибыли и налогов, потому что смыслом существования финансового сектора является изъятие прибыли реальной экономики в виде процентных и других платежей. Поэтому прибыль финсектора и налоги лишь показывают, насколько успешным в этом отношении является наш финансовый сектор.

И я прекрасно понимаю, что многие сценарии, обсуждаемые здесь, являются фантастическими в современных условиях. Но при этом скромно надеюсь, что эти сценарии стимулируют нестандартные экономические вопросы и ответы. Экономика – это лишь частично наука, а во многом политика. И на политические вопросы каждому из нас постоянно приходится давать политические ответы у избирательной урны. И чем более информированными будут эти ответы, тем лучше мы все будет жить. И тем быстрее фантастика станет обыденной.

ОтветитьУдалить