После опусов под 3000 слов (что в 3-4 раза длиннее обычного поста) Скромное мнение чувствует себя выжатым лимоном. Видимо сказывается отсутствие формального бумагомарательского чернилопереводящего пикселесжигающего образования. Или отсутствие таланта. Однако устоявшийся еженедельный устой и некий внутренний позыв требуют действия. Поэтому между хобби, совестью, ленью и солнечной погодой был заключен компромисс – маленький постик слов на 200-300. А там как дело пойдет слова потекут… А тут и тучки набежали. Неужто Эйяфъятлайокудль наслал?

Хотя тема, как никогда, бескомпромиссная – …фляция.

У Скромного мнения есть четкая позиция по поводу -фляции, которая была не раз уже озвучена с разных сторон. Суть этой позиции заключается в том, что мире в настоящее время царит дефляция, вызванная коллапсом спроса со стороны частного сектора. Экономический спрос, генерируемый частным сектором, ограничен доходами частного сектора. Иногда частный сектор может потреблять сверх своих доходов, но это вынуждает его увеличивать свои долги. Процесс роста задолженности частного сектора по определению не может продолжаться бесконечно, что рано или поздно приводит к падению спроса, падению производства и, как следствие, падению ВВП.

Однако мир сейчас столкнулся не только с этими процессами. Завоевания неолиберального идиотизма умственного паралича в последние два десятилетия привели к тому, что во многих странах даже автоматические стабилизаторы бюджета и сложившиеся традиции в экономике были успешно проданы электорату под эгидой будущего роста эффективности экономики. (Автоматические стабилизаторы определяют фискальную позицию государственного бюджета по отношению к бизнес-циклу. Например, они связывают размер трансфертов из бюджета частному сектору с уровнем безработицы или привязывают размер налоговых сборы к уровню деловой активности (дохода) частного сектора. В стадии экономического роста автоматические стабилизаторы оказывают охлаждающее действие на экономическую активность, а в стадии падения они поддерживают доходы в частном секторе.)

Яркими примерами последствий применения идей неолиберализма на практике являются Великобритания после реформ Тэтчер в 80-х, Германия после реформ Хартца в конце 90-х-начале 2000-х и Япония после реформ рынка труда в конце 90-х годов.

Для оценки результатов этих реформ необходимо задавать вопросы не относительно уровня ВВП, а следующие: сколько именно рабочих мест было создано в частном секторе после Тэтчерской приватизации экономики; как сильно упал уровень безработицы в Германии после проведения Хартцевских реформ рынка труда от первой до четвертой ступени; в Японии же достаточно взглянуть на исторический график уровня безработицы – в течение 40 лет существующей истории данных до середины 90-х годов уровень безработицы ни разу не превысил 3%, а с момента начала перехода на неолиберальные взгляды дерегуляции и приватизации уровень безработицы ни разу не опустился ниже 3%:

Несмотря на царствование идей монетаризма и неолиберализма, во многих развитых и не очень странах государство пытается с помощью фискальных инструментов (расходов бюджета) заполнить дыру, оставленную в экономике частным сектором. В мировых масштабах это позволило, хотя и с задержкой, вполне успешно отбить волну кризиса. С задержкой – потому что объем производства упал, а миллионы людей остались без работы. С задержкой – потому что слишком долго страдали монетаристской ерундой с процентными ставками, количественными облегчениями, спасением банков и прочими глупостями вместо того, чтобы заниматься реальной экономикой. Потому что если бы последние 20-30 лет роль государства в экономике не подвергалась постоянным унижениям и высмеиваниям, то фискальная контратака на кризис началась бы намного раньше, была бы намного эффективнее и потребовала бы намного меньше ресурсов.

Тем не менее, какой-никакой фискальный успех в борьбе с кризисом позволил монетаристам и неолибералам вновь поднять свои головы и под флагами суверенных долгов и гиперинфляции возобновить свою атаку на государство – полное отсутствие совести с их стороны. Согласно их историям если сейчас же не поднять процентные ставки, то всех нас завтра ждет гиперинфляция, потому что рост денежной базы и мультипликатор того требуют. Требуют и точка. А то, что рост процентных ставок столкнет в финансовую пропасть (кстати, в пользу кредиторов) самые слабые сегменты частного сектора, которые и так уже умирают под весом долгов, монетаристов не интересует. Но не будем вдаваться в эмоции…

… Ну выросла денежная база в США, достигнув очередного исторического максимума:

а годовая инфляция продолжает падать, повторив минимум 2003 года и опустившись до уровней 50-х годов:

Тем не менее, разница между изменениями полного индекса цен и индекса цен за исключением продуктом и энергии увеличивается (с 0.8 процентных пункта в феврале до 1.2 процентных пункта в марте), что якобы дает право поистерить главному инфляционному коршуну в ФРС:

Да, увеличивается. Потому что год назад нефть стоила почти в два раза дешевле, чем сегодня:

Но причем здесь процентные ставки?!

Наивность монетаристов просто поражает своей глубиной. Они, видимо, думают, что после повышения процентных ставок предложение нефти в этом мире сразу увеличится.

Это было бы смешно, если бы это не было так грустно.

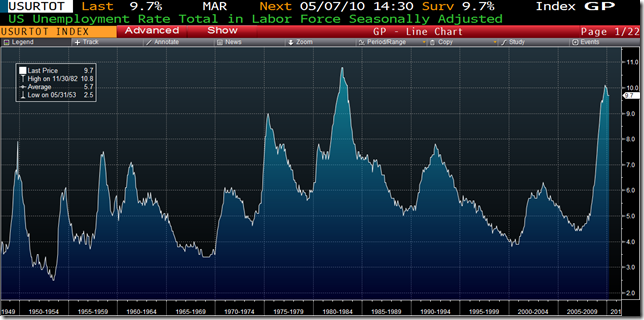

Хотя с другой стороны некоторым их них, видимо, не дает спокойно по ночам спать слава и репутация г-на Волкера, который в своем фанатичном стремлении забороть инфляционные последствия нефтяного шока конца 70-х годов разрушил жизни миллионов американцев, установив послевоенный рекорд уровня безработицы, который даже текущий глобальный кризис пока не смог превзойти:

Скромное мнение готово пожелать удачи любителям макроэкономического садизма в их процентных начинаниях, но тогда данный рекорд точно будет побит. Потому что современная экономическая мысль (как главенствующая теория, так и любая альтернативная) не знает как бороться с внешними ценовыми шоками. И даже в обители монетаризма – Банке международных расчетов – и то признают, что не все так просто:

The main result is that oil price shocks generate an endogenous trade-off between inflation and output stabilisation… Therefore, it becomes optimal for the monetary authority to stabilise partially the effects of oil shocks on inflation and some inflation is desirable

О, монетаристский ужас! Инфляция является желаемой, а монетарная политика должна быть направлена на поиск баланса между уровнем падения ВВП и уровнем инфляции.

А Скромное мнение-то думало, что никаких компромиссов – помирать так с музыкой.

Однако, почему же все-таки растут цены на нефть и другие ресурсы?

Многое можно списать на приходящую в чувство мировую экономику, а также Китай, но не все. А даже если и Китай, то Скромное мнение боится, что монетаристам придется свыкнуться с мыслью о том, что более двух миллиардов индокитайцев также желают иметь уровень жизни 300 миллионов американцев. И в этом смысле страстное желание текущей администрации США заставить Китай ревальвировать юань только увеличит спрос на ограниченные в мире ресурсы, потому что китайцы смогут позволить себе купить намного больше всего того, что так любят покупать американцы (например, индийские легковые автомобили Тата). И затем в борьбе с возникшей инфляцией монетаристы из ФРС вновь начнут заниматься экономическим геноцидом собственного народа. Хотя это является слишком длинной мыслительной цепочкой для администрации, которая привыкла решать проблемы только по мере их поступления.

Но это о неизбежном будущем. В настоящем же все представляется достаточно запутанным.

Большинство природных ресурсов в мире торгуется с помощью фьючерсов – стандартизированных сделок, которые обязательны к исполнению в некий вполне конкретный момент времени в будущем по цене, оговоренной сегодня при заключении сделки. Фьючерсы являются противоположностью рынка спот, где все сделки подлежат обязательному исполнению не позднее отведенного срока (обычно пары дней). Все просто и понятно?

Однако, к сожалению, даже многие профессиональные трейдеры не знают откуда берется спот-цена на, скажем, нефть или золото. Инстинктивный взгляд на экран монитора не приводит к интеллектуальному ответу, потому что цена, которая моргает на экране монитора, не является отражением последней физической спот-сделки где-то кем-то в тот самый момент времени (в противоположность ценам на акции). Просто потому, что даже для двух самых ликвидных рынков природных ресурсов в мире, нефти и золота, не существует централизованного и эффективного базара, на котором стояли бы люди с баррелями нефти и унциями золота, торговали ими, а затем транслировали в реальном времени цены сделок на экраны трейдеров.

Спот-цена, которая моргает на экране трейдеров, определяется через дисконтирование цены ближайшего к исполнению фьючерсного контракта. Это означает, что практически все транзакции, которые отталкиваются от спот-цены, на самом деле зависят от математической формулы, основанной на бумажном рынке деривативов, на котором расчеты между участниками сделки происходят очень редко, а если и происходят, то обычно в денежной форме, что допускается условиями фьючерсных контрактов. Так что совершенно не очевидно, что 140 долларов за баррель нефти, которые наблюдались почти два года назад (см. график выше), имели отношение к реальному спросу на физический продукт. Также как и цена в почти 35 долларов за баррель всего пару месяцев спустя.

(И здесь Скромное мнение может еще долго распространяться по поводу безграничных возможностей для манипуляций, но длинна этого поста уже дошла до 1300 слов, что явно превышает изначальные намерения. И чтобы сделать длинную историю краткой, то …)

Одной из на самом деле полезных новаций финансовых рынков являются Exchange Traded Funds, которым Скромное мнение на заре своих писательских опытов посвятило пару постов. Популярность и успех этих фондов привели к тому, что их успели наплодить великое множество (около 3-х тысяч). Большая часть этих фондов является скорее мертвой, чем живой, но суть в том, что инвесторы посредством ETF могут получить доступ к любым активам, существующим в этом мире, и сделать это без значительной головной боли, связанной со знанием операционных деталей конкретных рынков.

Например, более 500 фондов позволяют инвестировать в различные природные ресурсы с различными бантиками и фантиками. Однако, если кто-нибудь из инвесторов предполагает, что, например, покупая акции золотого ETF GLD, он покупает физическое золото, то разочарование может быть безграничным – акции в GLD являются всего лишь пачкой фьючерсов. Но результатом этого спроса на GLD является рост спот-цены на золото вследствие дисконтирования цены фьючерсов. И точно также относительно любого иного природного ресурса.

Так что популярность ETF является палкой с двумя концами. И поэтому когда следующий пенсионный фонд решит диверсифицироваться в альтернативные рынки, т.е. природных ресурсов, то необходимо понимать, что они не покупают физическую нефть, которая будет иметь ценность для удовлетворения потребностей будущих пенсионеров, а занимаются спекуляциями на рынках финансовых деривативов, что имеет последствия для потребителей уже сегодня и является совершенно бесполезным для пенсионеров завтра.

зы. Вроде как в Исландии просыпается еще один вулкан с вполне вменяемым именем Хекла. Если ситуация будет развиваться и далее таким же образом, то тогда запасы заморских продуктов в Европе могут скоро закончится. Но повторяться относительно инфляционного эффекта Скромному мнению больше не хочется.

По поводу внешних шоков:

ОтветитьУдалитьЕсть теория кривой Филлипса, которая представляет собой оценку в какой-то момент времени взаимосвязи для данной экономики безработицы и инфляции, между которыми предстоит сделать выбор. В общем смысле это, наверное, геометрическое место точек (возможных альтернатив), не обязательно гладкая кривая. При этом предполагается фиксированной производительность труда .

В случае внешнего шока предложения политики сталкиваются с выбором, либо для поддержания прошлого уровня безработицы нужно сильно повысить инфляцию (и молиться Кейнсу), либо сразу же огрести огромную безработицу в, например, 15 процентов по причине снижения производительности труда.

Я уже как-то писал про кейнсианскую теорию, что она основывается на обмане. Она использует тот факт, что субъекты экономики в планировании своего поведения предполагают некоторую модель внешнего мира, и что если уже после заключения договора аренды на 10 лет стоимость денег, которые платит арендатор, уменьшится в 2 раза, то это означает, что Кейнс хитро обманул того, человека который поверил арендатору и согласился брать арендную плату бумажными деньгами без четкой стоимости. Он думал, что стоимость их будет постоянной, но его кинули. Из этого следует краткосрочный рост производительности капитала арендатора, у которого сокращаются реальные издержки; ему кажется, что это его заслуга и он расширяет производство. Вот и весь рост.

При этом инфляция действует только тогда, когда она неожиданная. Если арендодатель знает, что стоимость денег сократится в два раза, то никакого смысла в кейнсианской политике нет. Это именно внезапный обман на снижении стоимости денег. Ключевое слово -- внезапный.

Потому низкая безработица при ускоряющейся непредсказуемой инфляции -- временная низкая безработица. За ней последует коллапс.

Кривая Филлипса действует только до тех пор, пока удается обманывать.

Привет, я правильно понимаю логику?

ОтветитьУдалитьЕсли деньги,направленные на восстановление экономики попадут на счета банков и фондов, которые вместо кредитования решать на эти деньги накупить фьючерсов на ресурсы - то цены на спот будут расти и инфляция вместе с ними?

Alex, покупка и продажа фьючерсов не зависит от количества денег или экономических процессов. В любой транзакции есть две стороны - расход для одной стороны является доходом для другой. То есть покупка-продажа фьючерсов приводит лишь к перераспределению денежных ресурсов в экономике, и, безусловно, влияет на цену актива. Цена на нефть может быть 140 долларов при полном отсутствии поддержки экономики, и 35 долларов при наличии некоторой поддержки.

ОтветитьУдалитьКроме того, "если" есть плохое определение местоположения денег, направленных на поддержку экономики. Эти деньги _всегда_ попадают в банки в полном объеме за исключением наличных денег :)

Роль патологического идиота Волкера еще предстоит оценить и переоценить.

ОтветитьУдалить"Они, видимо, думают, что после повышения процентных ставок предложение нефти в этом мире сразу увеличится."

ОтветитьУдалитьНет, они думают, что меньше желающих рисковать будет более дорогими деньгами. И цена на нефть упадет. И правильно думают.

"покупка и продажа фьючерсов не зависит от количества денег или экономических процессов"

Количество денег зависит от ставки.

Покупка фьючерсов на нефть зависит и от экономики (субъективной оценки ее состояния)и от количества денег, от размера ставки.

"китайцы смогут позволить себе купить намного больше всего того, что так любят покупать американцы (например, индийские легковые автомобили Тата). И затем в борьбе с возникшей инфляцией монетаристы из ФРС вновь начнут заниматься экономическим геноцидом собственного народа"

Вы же говорите о незагруженных производствах и возможности неифляционного роста.

"Однако, почему же все-таки растут цены на нефть и другие ресурсы?"

Ну и почему же? Ответа у Вас не нашел.

Хотя он прост - деньги прибывают в финсектор и льются на фьючерсы и ФР.

"Тем не менее, разница между изменениями полного индекса цен и индекса цен за исключением продуктом и энергии увеличивается (с 0.8 процентных пункта в феврале до 1.2 процентных пункта в марте), что якобы дает право поистерить главному инфляционному коршуну в ФРС:"

Инфляция в жизненно необходимых товарах большая. Продукты чуть ли не 30%, оружие больше 100% вроде. Снижение цен на красную икру и дорогие сыры - по барабану тем, кто не может этого купить. С вашими взглядами по инфляции голодных бунтов в США не избежать.

tema155, формат придирок к вырванных фраз очень труден для дискусси, если возможен вообще, и обычно ведет к бесполезно потраченному времени. Но постараюсь ответить очень кратко.

ОтветитьУдалить1. Ваше мнение относительно правильности данного утверждения является только вашим мнением. Единственным эффектом от повышения процентных ставок будет перераспределение доходов между заемщиками и кредиторами. Утверждение о том, что это перераспределение приведет к сокращению потребления является голословным и даже неочевидным. Вам придется привести явные доказательства, коих, могу вам съэкономить время, не существует. Потому что эффект этот неоднозначный и "все зависит"

2. "Количество денег зависит от ставки" - даже неудобно комментировать абсурдность утверждения

3. Вы так и не поняли разницу между инфляцией спроса и инфляцией предложения. Либо ваша начальная диспозиция не позволяет вам ее понять и признать

4. Отвечу вопросом: какое отношение это имеет к реальной экономике? А также как долго вы, как потребитель, готовы будете терпеть эту ситауцию?

5. Отвечу вновь вопросом: может тогда надо правительству заняться производством продуктов питания?

В силах любого правительства решить проблемы продовольственной безопасности, и могу вас заверить, что у каждого нормального правительства такие планы есть. Мои взгляды на инфляцию и ее причины на эти планы не влияют.

Ваши взгляды не позволяют вам прочитать даже мои предыдущие посты на эту тему, ссылки на которые я давал в начале. Я не могу повторять каждый раз каждому желающему все, что имеет отношение к этому вопросу, если они даже не проявляют минимальное желание понять собеседника, но предпочитают сразу же транслировать навязанное им, но не собственное мнение