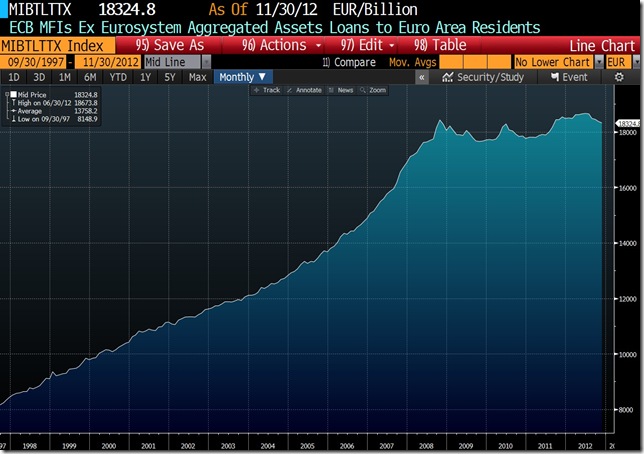

Мотивируя решение относительно базовой процентной ставки, Президент ЕЦБ Драги в очередной раз отметил отсутствии кредитной экспансии в еврозоне:

За четыре года, несмотря на все инфляционные переживания и вполне активный рост номинальных цен, номинальный объем банковского кредитования не изменился. В реальном выражении банковское кредитование сократилось на агрегированную за четыре года инфляцию.

Но если нет роста кредитования, то центральный банк фактически остается без работы. Что вынуждает его обращаться к разным нетрадиционным методам.

Впрочем, ЕЦБ в ближайшем будущем будет очень занят, несмотря на состояние кредитной активности в частном секторе. При условии сохранения еврозоны.

В вопросе сохранения еврозоны, по крайней мере со стороны ЕЦБ, г-н Драги подвел жирную черту прошлым летом, объявив о своих намерениях “финансировать” правительства. Если на то будет воля господня этих правительств. Спекулировать против евро стало опасным.

Воля волей, но что же делать с частным сектором и кредитованием? Ведь ортодоксальность ЕЦБ и финансовая архитектура еврозоны не позволяют ЕЦБ просто так заниматься скупкой государственных облигаций или управлять кривой доходности. Хотя бы потому, что в еврозоне государств и кривых доходностей почти два десятка.

Разговоры про отрицательные процентные ставки начались пару лет назад. До недавнего времени отрицательные ставки казались скорее интеллектуальным курьезом, чем реальностью, несмотря на то, что некоторые вполне развитые страны даже сделали их реальностью. Например, Дания.

Однако, еврозона – это не Дания. (О, это напомнило старый анекдот про еврозону, что Португалия – это не Греция, Испания – не Португалия, Ирландия – не Испания и так далее). Негативные процентные ставки в еврозоне – это уже серьезно.

Во время декабрьской пресс-конференции г-н Драги на вопрос о негативных процентных ставках заметил, что обсуждение оных во время заседания имело место быть, но было принято решение ставки не менять.

Реакция финансовых рынков была однозначной – негативные процентные ставки уже в январе. И если судить по итогам торгов на следующий после пресс-конференции день, то до конца года. Впрочем, с тех пор экономическая ситуация “изменилась”, прошло январское заседание ЕЦБ, и кривая доходности вернулась к положительному состоянию:

Но все было серьезно, страшно и очень интересно.

Можно определить два состояния с отрицательными процентными ставками:

- отрицательная процентная ставка по избыточным резервам, но положительная базовая ставка

- отрицательная базовая процентная ставка

В случае отрицательной ставки по избыточным резервам и положительной базовой ставки важно помнить, что банковские резервы являются обязательством центрального банка, и только центральный банк может их создавать. Коммерческие банки могут предъявлять повышенный спрос на обязательства центрального банка, но им все равно нужен центральный банк, чтобы удовлетворить этот спрос. Поэтому центральный банк в принципе контролирует как объем обязательных минимальных резервов, так и объем избыточных резервов.

Финансовая архитектура еврозоны отличается от всего остального развитого мира тем, что коммерческие банки напрямую одалживают резервы у ЕЦБ. Например, в ходе двух операций LTRO коммерческие банки одолжили у ЕЦБ 1 трлн евро на 3 года по текущей ставке 0.75% годовых. Соответственно на данный момент в евросистеме находится приблизительно 1 трлн избыточных резервов.

ЕЦБ, как и другие центральные банки, может также насильно накачивать банковскую систему резервами. До программ LTRO он этим и занимался, покупая разные облигации на вторичном рынке. Но во время реструктуризации греческого долга это привело к определенным проблемам политического плана, и ЕЦБ приостановил эту практику.

В любом случае, банковские резервы центрального банка всегда являются кредитом в пользу банковской системы независимо от того, хочет она этого или нет. А по кредитам надо платить.

Отрицательная процентная ставка по избыточным резервам, например -0.25%, означает рост процентной нагрузки на банковскую систему в пользу центрального банка. Для банковской системы еврозоны это означало бы приблизительно 2.5 млрд евро в год дополнительных процентных расходов (1 трлн * 0.25%). И те расходы, которые коммерческие банки не смогут оптимизировать, они вынуждены будут переложить на клиентов. Таким образом, введение отрицательной процентной ставки по избыточным резервам фактически означает ужесточение монетарной политики для реальной экономики.

Дополнительной особенность еврозоны является распределение резервов в евросистеме. Банки, являющиеся заемщиками резервов у ЕЦБ, и банки, являющиеся держателями избыточных резервов, находятся, в общем случае, в разных странах. Испанские и итальянские банки взяли кредиты у ЕЦБ, которые они перевели на счета немецких банков в ЕЦБ. В итоге, испанские банки платят ЕЦБ 0.75% в год по кредитам, и немецкие банки платят ЕЦБ 0.25% по депозитам. (Случай, когда кредит и депозит находится в одном и том же банке, является тривиальным и не рассматривается).

Что будут немецкие коммерческие банки делать, если Бундесбанк начнет с них требовать 0.25% годовых по избыточным резервам? Ведь отрицательная процентная ставка фактически является дополнительным налогом на немецкую банковскую систему. Но налогом, который они могут относительно легко и абсолютно законно пытаться оптимизировать.

Если немецкие банки будут довольны риском, они могут одолжить свои избыточные резервы, например, испанским банкам или купить испанские гособлигации. Подобные действия приведут к исправлению дисбалансов платежной системы еврозоны (TARGET2), и тогда уже испанским банкам придется решать, что делать с дополнительными резервами, а именно вернуть кредиты ЕЦБ или нет. Если они вернут кредиты, то испанские банки будут платить меньше ЕЦБ, немецкие банки будут платить меньше ЕЦБ, и дисбалансы платежной системы уменьшатся – ситуация, в которой выигрывают все, и поэтому все должны быть довольны.

Однако, если немецкие банки посчитают риск подобных транзакций слишком высоким, они будут индивидуально пытаться избавиться от избыточных резервов, занимаясь арбитражем между депозитами в Бундесбанке и другими активами с низким риском. Например гособлигациями правительства Германии. Поскольку системно немецкие банки не могут таким образом избавиться от избыточных резервов, их коллективные действия приведут к том, что кривые доходности “других” активов будут уверенно вытеснены в негативную территорию. И это будет сценарием, в котором все окажутся недовольными.

Насколько жадными являются немецкие банки? Хороший вопрос. Но я не думаю, что –0.25% будет достаточным стимулом, чтобы кардинально решить проблему. Иначе проблем в платежной системе еврозоны существующего масштаба не было бы.

В итоге, введение ЕЦБ отрицательной процентной ставки по избыточным резервов может “сыграть” в любую сторону с противоположными результатами и неопределенными вероятностями. Важно помнить, что негативная ставка по избыточным резервам лишь выбирает коммерческие банки “хороших” стран еврозоны в качестве “козлов отпущения” и не решает настоящих причин дисбалансов в еврозоне. Поэтому даже положительный результат будет вызывать множество вопросов касательно собственной устойчивости и долгосрочности. Большой риск для ультра-консервативного центрального банка.

Что же относительно отрицательной базовой процентной ставки?

В случае отрицательной базовой ставки центральный банк будет фактически платить коммерческим банкам за то, чтобы они взяли у него кредит. На кредитные деньги банки будут покупать ликвидные активы, под залог которых которых возьмут еще один кредит в ЕЦБ, на который купят еще ликвидных активов и т.д. Банальный арбитраж приведет к тому, что краткосрочная доходность всех ликвидных активов будет отрицательной.

Но здесь есть две большие проблемы.

С одной стороны, ЕЦБ, выплачивающий банкам по их кредитам, будет нести убытки, что приведет к потерям его капитала. С точки зрения большой макрокартины экономические последствия негативного капитала центрального банка будут, скорее всего, малозначительными. Но это безусловно станет большой политической проблемой в еврозоне (и куда больше, чем в США). Один этот факт снижает вероятность негативных базовых ставок до практически полного нуля.

Но с другой стороны, отрицательная базовая ставка означает, что кредитный риск любых финансовых активов в экономике должен будет субсидироваться в огромных масштабах (впрочем, 18 трлн кредитов и –0.25% означает около 50 млрд евро в год, что для всей еврозоны не так уж и много). И поскольку, при наличии альтернативы в виде наличных, заставить частные банки субсидировать кредитный риск заемщиков невозможно, то несмотря на огромный спрос на кредиты с отрицательными ставкам, банки просто прекратят кредитование.

Кроме того, при наличии альтернативы в виде наличных банки также не смогут перенести отрицательные процентные ставки на депозиты. Это вызовет массовый отток депозитов и масштабному финансированию коммерческих банков со стороны центрального банка. Впрочем, коммерческие банки и так имеют все причины одолжить у центрального банка как можно больше. (В целом я игнорирую различные инновационные решения, ограничивающие использование наличных денег в экономике. Тем не менее это, безусловно, не исключает возможного подвоха).

Со своей стороны частный сектор с огромным количеством наличных денег на руках будет рационально пытаться от них избавиться. Это выразится в форсированном погашении фиксированных банковских кредитов, у кого они есть, или в массовой скупке реальных активов, что легко может привести к различного рода пузырям.

Единственные активы, которые останутся у банков, будут кредитами, которые привязаны к какому-нибудь краткосрочному индексу и которые автоматически получат процентную субсидию в виде негативных процентных ставок. В последнее время подобные структуры были очень распространены, например, в ипотечном кредитовании, и далеко не все банки в условиях договоров “застраховались” от негативных процентных ставок.

В итоге, отрицательная базовая процентная ставки эквивалентна резкому ужесточению монетарной политики и приведет к одновременному росту цен на реальные активы. Это окажет крайне негативное и дестабилизирующее влияние на устоявшуюся экономическую деятельность по мере того как экономические агенты будут адаптироваться к новым финансовым реалиям.

Отрицательная базовая ставка также означает медленную смерть для частной банковской системы или ее неотвратимую национализацию. Кому-то подобный результат, возможно, покажется положительным, но он все равно означает кардинальное изменение экономической структуры, что не может пройти бесследно.

Безусловно, масштабы финансового армагеддона зависят от того, насколько негативной будет базовая процентная ставка. Умеренно негативные процентные ставки банки смогут в некотором объеме переложить на клиентов, и поэтому для реальной экономики умеренная негативность будет означать лишь ужесточение процентной политики. И центральный банк, наигравшись вдоволь с небольшим огнем, рано или поздно может отступить.

Это не означает, что отрицательные номинальные процентные ставки являются однозначным злом и поэтому невозможны. Негативные номинальные процентные ставки невозможны лишь в существующей финансовой системе, в которой коммерческие банки и банковское кредитование частного сектора играют основополагающую экономическую роль. В реальности же нет никаких объективных причин, по которым процентные ставки обязаны быть положительными. Но это уже совсем иная история.